내 정년 65세로 바뀐다…민주당이 제시한 '10년짜리 시나리오'의 정체

법정 정년을 현행 60세에서 65세로 연장하는 방안이 사회적 화두로 떠오른 가운데, 급격한 추진보다는 10년의 기간을 두고 단계적으로 진행하는 '혼합연장' 방식이 가장 합리적이라는 전문가의 제언이 나왔다. 고령화와 노인 빈곤 문제 해결을 위해 정년 연장은 더 이상 피할 수 없는 과제지만, 청년 고용 위축이라는 부작용을 최소화하고 연금 수급 연령과의 간극을 메우기 위해서는 충분한 완충 장치와 사회 전반의 체질 개선이 병행되어야 한다는 분석이다. 이는 단순히 정년 숫자만 바꾸는 것이 아니라, 노동 시장의 구조적 문제를 해결하는 대수술이 필요함을 시사한다.

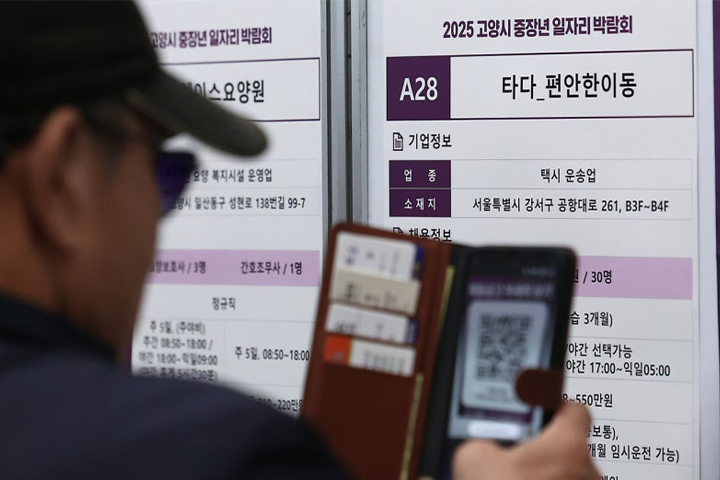

법정 정년을 현행 60세에서 65세로 연장하는 방안이 사회적 화두로 떠오른 가운데, 급격한 추진보다는 10년의 기간을 두고 단계적으로 진행하는 '혼합연장' 방식이 가장 합리적이라는 전문가의 제언이 나왔다. 고령화와 노인 빈곤 문제 해결을 위해 정년 연장은 더 이상 피할 수 없는 과제지만, 청년 고용 위축이라는 부작용을 최소화하고 연금 수급 연령과의 간극을 메우기 위해서는 충분한 완충 장치와 사회 전반의 체질 개선이 병행되어야 한다는 분석이다. 이는 단순히 정년 숫자만 바꾸는 것이 아니라, 노동 시장의 구조적 문제를 해결하는 대수술이 필요함을 시사한다.최근 국회 정년연장특별위원회는 세 가지 시나리오를 제시했다. 2028년부터 8년간 2년마다 1세씩 연장하는 '단기연장', 2029년부터 12년간 3년마다 1세씩 늘리는 '장기연장', 그리고 2029년부터 10년간 시기별로 연장 주기를 달리하는 '혼합연장'이다. 이 중 민주연구원은 '혼합연장' 방안의 손을 들어주었다. '단기연장'은 속도가 너무 빨라 기업에 부담을 주고 청년 신규 채용을 위축시킬 우려가 크며, 반대로 '장기연장'은 정년과 국민연금 수급 개시 연령 사이의 소득 공백, 이른바 '죽음의 계곡'이 장기화되어 노후 소득 보장이라는 본래 취지를 해칠 수 있다는 판단에서다. '혼합연장'이 속도와 안정성 사이에서 절충점을 찾은 가장 현실적인 대안이라는 것이다.

하지만 10년이라는 시간도 결코 넉넉하지 않다는 지적이 나온다. 정년 연장이 성공적으로 안착하기 위해서는 반드시 선결되어야 할 과제들이 산적해 있기 때문이다. 가장 핵심적인 것은 연공서열 중심의 현행 임금체계를 직무·성과 중심으로 개편하는 것이다. 고령 인력의 고용을 유지하면서 기업의 생산성을 함께 높이려면, 나이가 들수록 임금이 자동으로 오르는 구조를 깨고 '동일가치노동 동일임금' 원칙을 확립해야 한다. 또한 대기업·정규직과 중소기업·비정규직으로 양분된 노동시장의 이중구조를 개선하고, 4.5일제 도입과 같은 노동시간 단축 논의도 함께 이루어져야만 정년 연장의 긍정적 효과를 사회 전체가 누릴 수 있다.

더욱 중요한 것은 정년 연장의 혜택이 특정 계층에게만 집중되어서는 안 된다는 점이다. 자칫하면 고용이 안정된 대기업·남성·정규직 노동자들만의 잔치로 끝나고, 그렇지 못한 중소기업·여성·비정규직 노동자들은 오히려 경력 단절과 재취업의 어려움에 내몰리며 노후 불평등이 더욱 심화될 수 있다. 이를 막기 위해 향후 10년간 이들의 경력 유지와 직무 전환을 지원하는 구체적인 종합 지원 대책 로드맵을 마련해야 한다. 결국 정년 연장은 국민연금 개혁을 포함한 노후소득보장제도 전반의 개혁, 산업 구조 혁신과 맞물려 추진될 때 비로소 노인 빈곤을 완화하고 미래 세대의 부양 부담까지 덜어주는 다목적 효과를 달성할 수 있을 것이다.