당신의 월급봉투가 저출산의 주범?…드러난 '임금 격차'의 민낯

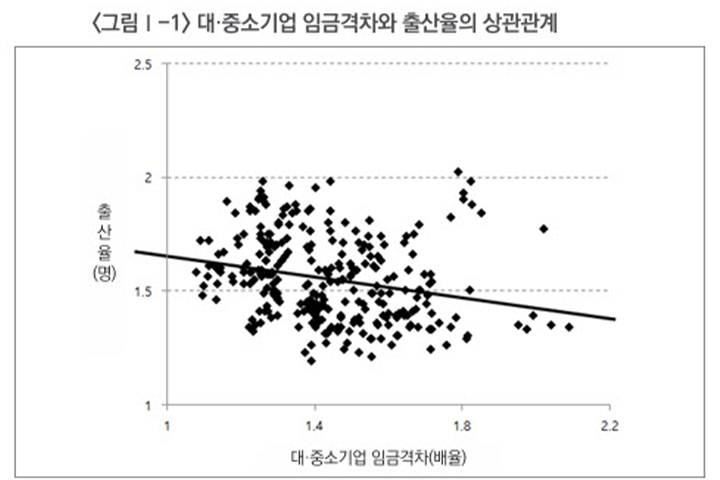

지난 10년간 대한민국 사회의 허리인 대기업과 중소기업 간 임금 격차가 무섭게 벌어지면서, 그 대가로 약 3만 1천 명의 아이들이 태어날 기회조차 얻지 못했다는 충격적인 분석이 나왔다. 파이터치연구원이 최근 발표한 보고서에 따르면, 경제협력개발기구(OECD) 16개국의 데이터를 바탕으로 대·중소기업 임금 격차와 출산율 사이의 관계를 분석한 결과, 두 지표 사이에 뚜렷한 반비례 관계가 확인되었다. 이는 단순히 개인의 선택 문제를 넘어, 소득 불평등이라는 구조적인 문제가 저출생 현상의 핵심 원인 중 하나로 작용하고 있음을 명확히 보여준다. 즉, 월급봉투의 두께 차이가 한 국가의 미래 인구를 결정짓는 비극적인 현실이 데이터로 증명된 셈이다.

지난 10년간 대한민국 사회의 허리인 대기업과 중소기업 간 임금 격차가 무섭게 벌어지면서, 그 대가로 약 3만 1천 명의 아이들이 태어날 기회조차 얻지 못했다는 충격적인 분석이 나왔다. 파이터치연구원이 최근 발표한 보고서에 따르면, 경제협력개발기구(OECD) 16개국의 데이터를 바탕으로 대·중소기업 임금 격차와 출산율 사이의 관계를 분석한 결과, 두 지표 사이에 뚜렷한 반비례 관계가 확인되었다. 이는 단순히 개인의 선택 문제를 넘어, 소득 불평등이라는 구조적인 문제가 저출생 현상의 핵심 원인 중 하나로 작용하고 있음을 명확히 보여준다. 즉, 월급봉투의 두께 차이가 한 국가의 미래 인구를 결정짓는 비극적인 현실이 데이터로 증명된 셈이다.연구 결과는 구체적인 수치로 현실의 심각성을 드러낸다. OECD 국가들을 대상으로 한 분석에서 대·중소기업 간 임금 격차가 1%포인트 벌어질 때마다 합계출산율은 0.005명씩 감소하는 것으로 나타났다. 이 분석 결과를 우리나라의 상황에 대입하면 문제는 더욱 심각해진다. 지난 10년간 우리나라의 대·중소기업 임금 격차는 무려 17.8%나 증가했으며, 이를 출생아 수로 환산하면 약 3만 1467명이 감소했다는 결론에 이른다. 실제로 2011년 185만 원이었던 월평균 임금 격차는 2024년 258만 원까지 벌어졌고, 같은 기간 출산율은 1.24명에서 0.75명으로 곤두박질쳤다. 두 지표의 상관계수는 -80%에 달하는데, 이는 통계적으로 매우 강력한 음의 상관관계를 의미하며 사실상 임금 격차가 출산율 하락을 이끌었다고 봐도 무방한 수준이다.

이러한 현상이 발생하는 이유는 명확하다. 상대적으로 임금이 낮은 중소기업 근로자들은 대기업 근로자에 비해 자녀 한 명을 키우는 데 드는 막대한 양육비를 감당하기가 훨씬 버겁다. 대기업의 평균 임금이 중소기업의 1.6배에 달하는 현실 속에서, 대다수를 차지하는 중소기업 근로자들은 결혼을 하더라도 출산을 미루거나 아예 포기하는 상황으로 내몰리고 있다. 결국, 기업의 규모가 개인의 생애 소득을 결정하고, 나아가 아이를 낳아 기를 수 있는 기본적인 권리마저 제약하는 사회적 족쇄로 작용하고 있는 것이다. 이는 개인의 노력만으로는 극복하기 어려운 구조적 장벽이 저출생의 근본적인 배경임을 시사한다.

이에 따라 전문가들은 저출생 문제 해결을 위해 대·중소기업 간 임금 격차를 줄이고 중소기업 근로자의 실질적인 양육 부담을 덜어주는 정책이 시급하다고 입을 모은다. 한원석 파이터치연구원 책임연구원은 구체적인 대안으로 '고용주 보증 저금리 대출'과 '중소기업 근로자 맞춤형 수당 인상'을 제시했다. 출산한 중소기업 근로자에게 금융기관이 저금리로 대출해주고, 고용주가 이를 보증하며 급여에서 일정액을 자동 상환하게 하는 방식이다. 또한, 중소기업 근로자를 대상으로 아동수당 및 부모급여를 현행보다 더 큰 폭으로 인상하여 소득 격차로 인한 양육 부담의 불평등을 완화해야 한다는 것이다. 결국 저출생 극복의 해법은 추상적인 구호가 아닌, 소득 불평등 해소라는 구체적인 정책에서 찾아야 한다는 목소리가 힘을 얻고 있다.