전문가가 폭로한 염소고기 프랜차이즈의 '새빨간 거짓말'

초복을 앞둔 서울의 염소고기 프랜차이즈 매장들이 성업 중이지만, 원산지 표시와 관련해 소비자들이 제대로 정보를 얻지 못하는 실정이다. 공정거래위원회에 따르면 현재 전국에 '염소'를 영업표지로 내건 프랜차이즈업체는 13개사에 달하며, 이 중 A사는 가맹점 13곳, 직영점 2곳으로 최다 매장을 보유하고 있다.

초복을 앞둔 서울의 염소고기 프랜차이즈 매장들이 성업 중이지만, 원산지 표시와 관련해 소비자들이 제대로 정보를 얻지 못하는 실정이다. 공정거래위원회에 따르면 현재 전국에 '염소'를 영업표지로 내건 프랜차이즈업체는 13개사에 달하며, 이 중 A사는 가맹점 13곳, 직영점 2곳으로 최다 매장을 보유하고 있다.서울 영등포구의 한 염소고기 프랜차이즈 매장을 방문해보니, 점심시간에는 20-30대 젊은층을 포함한 손님들로 가득 찼다. 그러나 원산지 표시는 매장 내 계산대 옆에 걸려 있어 찾기 어려웠고, 식탁 위 키오스크에서는 원산지 정보가 단 1초 남짓 노출되어 소비자들이 확인하기 어려웠다. 원산지 표시판을 확인한 결과, 탕·전골·수육·무침은 '호주산·국산 섞음', 편육은 '호주산'으로 표시되어 있었다.

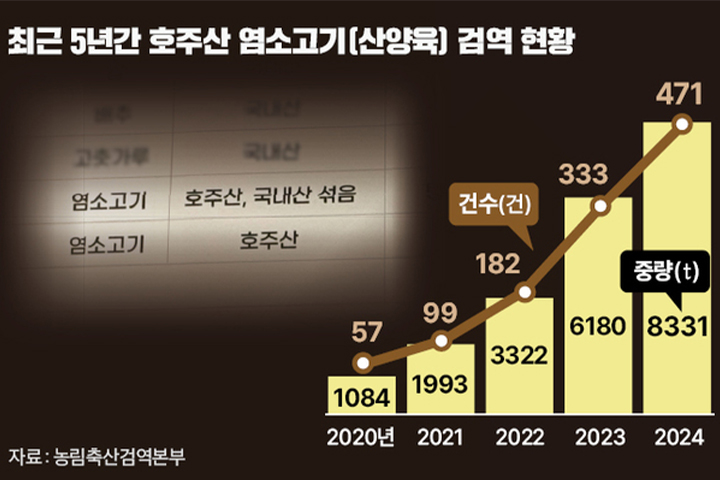

매장 관계자는 "국산 염소고기는 지방이 너무 많아 손질이 까다롭고 고기양이 적다"며, "가격도 호주산이 3분의 1 정도로 저렴하다"고 설명했다. 실제로 최근 5년간 외국산 염소고기 중 호주산이 매년 96~100%를 차지하고 있으며, 농림축산검역본부에 따르면 호주산 염소고기 수입량은 2020년 1084톤에서 2024년 8331톤으로 4년 새 7배 넘게 증가했다.

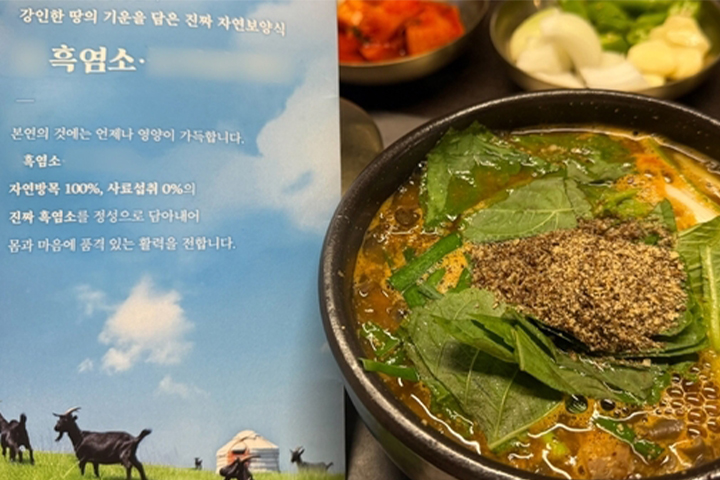

서울 서초구의 또 다른 프랜차이즈 B사 매장에서는 '진짜 흑염소'라는 문구와 함께 메뉴판에 몽골의 초원과 전통가옥 '게르' 사진이 삽입되어 있었다. 본사 측은 "몽골산 흑염소를 사용한다"고 밝혔으며, "몽골산은 원육 형태로 수입이 허가되지 않아 현지의 HACCP과 할랄 인증을 받은 시설에서 가공 후 부위별로 위생 포장되어 직수입된다"고 설명했다.

그러나 몽골산 염소고기의 정확한 유통량은 확인하기 어렵다. 세계관세기구의 국제표준 품목번호로 조회해도 2020~2024년 몽골산 염소고기 관련 식자재 수입량이 확인되지 않았다. 식약처 고시에 따르면 몽골산 산양육은 수입이 불가능하고 식육가공품 형태로만 들여올 수 있는데, 검역본부 자료에 따르면 몽골산 '산양육가공품' 검역량은 2024년 260kg, 올 1~6월 776kg에 불과했다.

현행 원산지 표시제도에는 허점이 있다. 국립농산물품질관리원에 따르면 음식점에서 원재료 원산지를 혼합해 사용할 경우, 혼합 비율이 높은 순서대로 원산지를 표시하면 된다. 이는 외국산이 99%, 국산이 1%여도 '혼합'으로 표시하면 법적으로 문제가 없다는 의미다.

더 충격적인 사실은 업체들이 내건 '진짜 흑염소'가 국산 재래 흑염소와 다른 종이라는 점이다. 농촌진흥청 국립축산과학원 관계자는 "국내에서 유통 중인 수입 염소고기는 대부분 외래종 '보어'로, 우리 재래 흑염소와는 품종이 다르다"며, "'보어'종은 털색이 달라 '흑염소'라고 표현하면 틀린 말"이라고 지적했다.

이런 상황에 국내 염소 사육농가는 허탈감을 느끼고 있다. 박우도 한국염소협회장은 "올초 1kg당 2만원대였던 염소 생축 가격이 최근엔 1만원 아래로 떨어졌다"고 말했다. 정만교 충남 부여축협 조합장은 "축협 차원에서 염소 경매시장도 운영하고, 농협하나로마트를 통해 국산 염소고기를 판매 중이지만 한계가 있다"며, "물밀 듯 들어오는 저가 외국산과의 경쟁에서 살아남으려면 품종개량, 도축시설 확충, 등록제 활성화 등 정부 차원의 대책이 필요하다"고 강조했다.

.jpg)